Im Gefolge von Kursexplosionen bei Kryptowährungen gibt es mittlerweile auch die ersten Initial Coin Offerings deutscher Emittenten. Die Rechtslage dieser neuen Finanzierungsform junger Unternehmen ist in einigen Bereichen noch ungeklärt. Schon jetzt dürfte feststehen, dass hier für Anwälte ein weiteres spannendes Betätigungsfeld entsteht.

(Dies ist ein Gastbeitrag von Lightfin, der zunächst auf deren Blog erschienen ist)

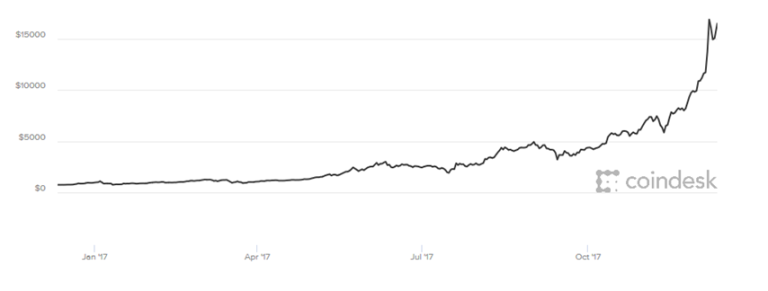

Nachdem der Kurs von Bitcoin allein im Jahr 2017 von 997 Euro auf über 16.000 Euro (Ether: von unter 10 Euro auf über 460 Euro) zugelegt hat, sind Kryptowährungen in aller Munde.

Zwischenzeitlich ist aber auch bei uns ein damit eng zusammenhängendes Phänomen in der Wahrnehmung der – vielleicht noch nicht so breiten – Öffentlichkeit angekommen: Initial Coin Offerings („ICOs“). Bei dieser neuen Form der Unternehmensfinanzierung, mit der in den Jahren 2016 und 2017 weltweit über 230 junge und jüngste Unternehmen über 3,7 Mrd. USD Kapital aufnehmen konnten, emittieren die Kapitalsucher weder Eigenkapital wie bei „normalen“ Börsengängen („IPOs“) noch Fremd- oder Mezzaninekapital wie beispielsweise im Falle der Emission einer Anleihe, sondern sogenannte Coins oder Tokens.

Dabei ist festzustellen, dass sicherlich ein Teil der über ICOs finanzierten Geschäftsmodelle bestenfalls undurchsichtig oder unsinnig, andere schlichtweg betrügerisch sind, was Vergleiche mit der Tulpenzwiebel-Hausse im 17. Jahrhundert und vielfach den Ruf nach einem absoluten Verbot hervorruft.

Der überwiegende Teil der so finanzierten Unternehmen ist in einem sehr viel früheren Stadium als Startups, die üblicherweise von Venture Capital Fonds finanziert werden. Darüber hinaus übertreffen ICOs die im Frühphasenbereich üblichen Finanzierungsrunden hinsichtlich ihrer Höhe wohl um ein Vielfaches. So haben einige Unternehmen dreistellige Millionenbeträge einsammeln können, zweistellige Millionenbeträge sind an der Tagesordnung, häufig innerhalb kürzester Zeit. Allerdings ist auch hier der Erfolg der Platzierung nicht garantiert, wie auch die ersten ICOs aus Österreich und Deutschland erkennen mussten.

Whitepaper statt Prospekt

Meist schildern Anbieter ihr Vorhaben und die Funktionsweise der angebotenen Coins in einem sogenannten Whitepaper; gelegentlich veröffentlichen sie auch Vertragsbedingungen (z.B. Terms and Conditions). Die Inhalte dieser Unterlagen sind im Unterschied zu den Prospekten einer Aktienemission weder gesetzlich vorgegeben noch von einer Aufsichtsbehörde auf Vollständigkeit geprüft. Wenngleich die Qualität dieser Unterlagen in den letzten Monaten zuzunehmen scheint und gelegentlich wohl insoweit in die Nähe der Businesspläne kommt, wie man sie aus Frühphasenfinanzierungen kennt, fehlt weiterhin regelmäßig der sonst bekannte Finanzteil.

Unklare Rechte

Die Suche nach Regelungen hinsichtlich der aus diesen Coins resultierenden Rechte in der oftmals einigermaßen dürftigen Dokumentation lässt auch gestandene Kapitalmarktexperten häufig ratlos: in der Regel findet sich nämlich gar keine Aussage zu Rechten des Erwerbers oder diese sind einigermaßen vage. Gerade in ICOs Schweizer Emittenten findet sich gelegentlich sogar die Aussage, dass es sich bei der Teilnahme am ICO bzw. der Übertragung der Mittel an das Unternehmen um eine „Donation“ handele. Letztendlich handelt es sich oftmals um Anrechte oder Gutscheine, z.B. auf Erhalt eines (noch zu erstellenden) Produkts, Dienstleistungen oder den Anteil am Gewinn eines Projekts.

Wer hier Parallelen zu reward-based Crowdfunding oder Crowdinvesting ziehen möchte, übersieht, dass dort durch sehr klare Regelungen die Höhe der geschuldeten Gegenleistung durchweg klar geregelt ist. Dies ist bei Coins aus ICOs nicht der Fall. Häufig sind sie daher – vergleichbar zu einer Währung – reine Rechnungseinheiten, die im Ökosystem des Emittenten als Währung eingesetzt werden, was im Einzelfall durchaus eine realwirtschaftliche Berechtigung haben kann. Eine Erklärung für das dennoch bestehende Interesse von Participants – so werden hier gelegentlich in Abgrenzung zu Investoren die Kapitalgeber bezeichnet – liegt in der Hoffnung begründet, dass die Coins nach der regelmäßig angestrebten Zulassung zu einer der internetbasierten Kryptobörsen Wertentwicklungen wie andere Kryptowährungen aufweisen werden.

Regulatorischer Hintergrund und Verpflichtungen

Letztendlich findet das Fehlen von klaren Rechten aus Coins seine Erklärung häufig im Aufsichtsrecht der einzelnen Staaten, wobei im Falle der üblicherweise global ausgerichteten ICOs regelmäßig das Aufsichtsrecht jedes Staates anwendbar sein dürfte, dessen Bewohner / Bürger nicht ausdrücklich von einer Teilhabe am ICO ausgeschlossen sind: auch wenn die nationalen Aufsichtsrechte im Finanzbereich bei weitem nicht einheitlich ist, so ist doch festzustellen, dass Rechte, die Ansprüche auf Ertrags-, Zins- oder Kapitalzahlungen oder Ähnliches verkörpern, regelmäßig als Wertpapiere („Securities“) oder „Vergleichbares“ (nach deutschem Recht wäre dies eine „Vermögensanlage“) eingestuft werden und damit im Falle eines öffentlichen Angebots eines kostenträchtigen Prospektes bedürfen. Hinzu kommt dann regelmäßig eine Vielzahl von anderen Verpflichtungen, z.B. in Hinblick auf Know Your Client („KYC“), Geldwäsche („AML“), Datenschutz oder Verbraucherschutz.

Aufsichtsbehörden beobachten (noch) und warnen

Genau diese Verpflichtungen, insbesondere aber die Prospektpflichten, wollen die Emittenten vermeiden und suchen so die Lücke im Gesetz. Wenn dies an die Anfangszeit des Crowdinvestings erinnern sollte, so ist zu berücksichtigen, dass es sich hierbei sowohl bei den einzelnen Emissionsvolumina als auch in der geographischen Ausrichtung um eine ganz andere Dimension handelt. Vor diesem Hintergrund rufen ICOs bei Aufsichtsbehörden nicht zwingend Begeisterung hervor: u.a. in China, Südkorea oder Vietnam sind ICOs mittlerweile verboten, Staaten wie Russland, Neuseeland, Indonesien erwägen Verbote, wohingegen die BaFin wie die ESMA zu den Regulierungsbehörden gehört, die die Situation beobachtet, gleichzeitig aber eine an Deutlichkeit kaum zu übertreffende detaillierte Warnung an Anleger (BaFin Journal 11/2017, S. 15 ff.) veröffentlicht hat und den Erwerb als höchst spekulatives Investment bezeichnet. Das oftmals erhebliche Risiko des Totalverlusts begründet die BaFin völlig zu Recht nicht nur mit dem Potenzial für Missbrauch und Betrug, dem frühen Unternehmensalter und dem häufig experimentellen Stadium der ICO Projekte, Preisschwankungen und der nicht gewährleisteten Handelbarkeit der Tokens auf Zweitmarktplattformen sowie der dortigen Volatilität. Sie weist auch auf die alleinige Verantwortung des Anlegers für die sichere Aufbewahrung der digitalen Schlüssel (Private Keys) hin, den dieser für jegliche Verfügung benötigt. Besonders störend ist sicherlich auch die transparenzbedingte Anfälligkeit von ICOs und Kryptowährungen für Betrug und Geldwäschedelikte. Nebenbei: überaus lesenswert zu diesem Thema ist die Stellungnahme des Chairmans der SEC Jay Clayton zu Kryptowährungen und ICOs vom 11. Dezember 2017 mit seinen „Sample Questions for Investors Considering a Cryptocurrency or ICO Investment Opportunity„, in der ein, d.h. hier der Repräsentant der SEC mit viel persönlichem Gewicht seine Einschätzung zur Thematik klar macht und damit weit über den – ebenfalls exzellenten – Report of Investigation der SEC in Sachen „The DAO“ vom 25. Juli 2017 hinausgeht, der sich auf eine rein juristische Einschätzung beschränkt hat.

Ungeachtet dessen hat die BaFin von einem – ihr wohl gar nicht möglichen – generellen Verbot von ICOs abgesehen und entscheidet im Einzelfall anhand der konkreten vertraglichen Ausgestaltung eines ICOs, ob der Anbieter Prospektpflichten einzuhalten hat und / oder eine Erlaubnis nach dem KWG, dem KAGB, dem ZAG oder dem VAG benötigt. Sie weist aber darauf hin, dass Tokens in aller Regel Finanzinstrumente (Rechnungseinheiten) im Sinne des KWG darstellen. Unternehmen oder Personen, die den Erwerb von Tokens vermitteln, Tokens gewerblich an- oder verkaufen oder Zweitmarktplattformen betreiben, auf denen Tokens gehandelt werden, bedürfen daher grundsätzlich vorab einer Erlaubnis der BaFin. Letzteres betrifft aber nur entsprechende Dienstleister bzw. andere Dritte, im Falle von Eigenemissionen nicht aber den Emittenten selbst. Soweit sie in diesem Zusammenhang darauf hinweist, dass „hiervon unabhängig … das Handeln ohne Erlaubnis strafbar“ ist, ist dies richtig, aber leicht missverständlich: gemeint kann selbstverständlich nur sein das Handeln ohne eine erforderliche Erlaubnis.

Rechtsfragen

Die sich bei ICOs stellenden Rechtsfragen sind außerordentlich vielschichtig und dementsprechend anspruchsvoll. Dabei ist zu berücksichtigen, dass es sich bei ICOs – wie angedeutet – regelmäßig um ein öffentliches Angebot von Coins in einer Vielzahl von Staaten handelt.

Dies hat u.a. zur Folge, dass Rechtswahlklauseln der Emittenten hinsichtlich mindestens einiger Aspekte – z.B. von Registrierungs- und Prospektpflichten – nicht greifen, sondern eine Vielzahl von Rechtsordnungen gelten, da die Prospektpflicht im Zweifelsfall vom Kapitalmarktrecht des Staates begründet wird, dessen Bewohner (im Falle der USA unabhängig vom Wohnort auch deren Bürger) bei der Platzierung angesprochen werden. Dass im Falle eines ICOs immer alle relevanten Rechtsordnungen mit der gleichen Sorgfalt geprüft werden, darf bezweifelt werden. Vor diesem Hintergrund ist verständlich, dass sich hier nicht nur im Kapitalmarktrecht aktive Kanzleien um lukrative ICO-Mandate bemühen, sondern sich bereits erste Anlegeranwälte auf der Gegenseite zu positionieren versuchen.

Grundlagen der Prospektpflicht

Wie dargestellt, spielt für die Frage der Prospektpflicht die Einstufung als Wertpapier eine maßgebliche Rolle. In Anbetracht der großen Bedeutung von Richterrecht in einzelnen Staaten ist in diesem Zusammenhang darauf hinzuweisen, dass hier die einzelnen Rechtsordnungen durchaus zu unterschiedlichen Ergebnissen kommen können. Trotz gewisser Überschneidungen der Ergebnisse im einzelnen wäre es demnach verfehlt, aus der Anwendung deutschen Rechts oder des – in diesem Zusammenhang maßgeblichen – US-amerikanischen Howey-Tests endgültige Rückschlüsse auf die Prospektpflicht in anderen Staaten zu ziehen.

Nach deutschem Recht fallen öffentliche Angebote übertragbarer Wertpapiere i.S.v. § 2 Nr. 1 WpPG wie Aktien, Schuldtiteln und sonstiger Wertpapiere, die zum Erwerb oder zur Veräußerung solcher Wertpapiere berechtigen oder zu einer bestimmbaren Barzahlung führen, gemäß § 3 WpPG grundsätzlich zur Prospektpflicht, sofern diese Wertpapiere an einem Markt gehandelt werden können. Andere Strukturen, die eine Beteiligung am Ergebnis eines Unternehmens gewähren, Anteile an Treuhandvermögen betreffen oder bedingte oder unbedingte Ansprüche auf eine Rückzahlung, Zinsen, Gewinnbeteiligungen und Ähnliches begründen, werden regelmäßig von § 1 VermAnlG als Vermögensanlagen qualifiziert und so im Falle eines öffentlichen Angebots nach dem Vermögensanlagengesetz grundsätzlich prospektpflichtig. Dabei ist zu berücksichtigen, dass gerade der Tatbestand des Genussrechts in § 1 II Nr. 5 VermAnlG sehr weit definiert werden kann. ICOs haben nach deutschem Recht im Falle einer Ansprache von Investoren im Bundesgebiet bei Fehlen eines Ausnahmetatbestandes im Ergebnis nur dann eine Chance, die Prospektpflicht zu vermeiden, wenn es der Emittent schafft, den sehr weit gehenden Auffangtatbestand des § 1 II Nr. 7 VermAnlG zu umgehen, nach dem auch

„sonstige Anlagen, die eine Verzinsung und Rückzahlung oder einen vermögenswerten Barausgleich im Austausch für die zeitweise Überlassung von Geld gewähren oder in Aussicht stellen,“

Vermögensanlagen i.S.d. Gesetzes darstellen.

Vor diesem Hintergrund ist davon auszugehen, dass Dividendenrechte, Gewinn- und Verlustbeteiligungen, Aktionärsähnliche Wahl- und Teilhaberechte oder Rückzahlungsverpflichtungen des Emittenten der Coins ebenso zur grundsätzlichen Prospektpflicht führen wie Derivate hierauf. Demgegenüber bestehen nach deutschem Recht gute Argumente dafür, Strukturen wie die nachstehenden weder als Wertpapiere noch als Vermögensanlagen zu qualifizieren:

- Rechte, Bestandteile eines Programms zu programmieren oder in anderer Weise zu entwickeln,

- Rechte, ein System zu nutzen oder zu lizensieren,

- Rechte, Arbeit oder sonstigen Input in ein System einzubringen,

- Rechte, ein System oder dessen Erzeugnisse zu nutzen,

- Rechte, ein System oder dessen Bestandteile gegen eine Gebühr oder mit einem Discount zu nutzen.

Bei dem vorstehenden Katalog mag sich mancher Leser die Frage stellen, warum ein Investor für Coins, die solche „Rechte“ gewähren, überhaupt etwas bezahlen sollte. Diese Frage ist berechtigt. Und dennoch bilden solche Strukturen derzeit die Basis von ICOs, in deren Rahmen Coins im „Gegenwert“ von bis zu zwei und gar dreistelligen Millionenbeträgen erfolgreich platziert wurden. Und wenn auch der Verfasser auf vorstehende Frage nicht in allen Fällen eine klare Antwort liefern kann, so soll wenigstens der Versuch einer Erklärung hierfür gewagt werden: häufig dürften die ICOs von risikobereiten Investoren gezeichnet werden, die mit einer Investition in eine Kryptowährung ihren Einsatz in kürzester Zeit vervielfacht haben und nun auf eine entsprechende Entwicklung des jeweiligen Coins hoffen.

Fenster für ICOs wird sich schließen – für ICOs in ihrer derzeitigen Form

Festzustellen ist, dass Emittenten von ICOs derzeit ein „Fenster“ für ihre Aktivitäten vorfinden, das jederzeit schon durch einen mehr oder weniger dramatischen Verfall von Kryptowährungen wie Bitcoin und Ether geschlossen werden kann. Ein anderer Anlass wäre die geradezu sichere Realisierung der Gefahr von Enttäuschungen der Zeichner einer Vielzahl von ICOs der Vergangenheit, die zu einer realistischeren Einschätzung künftiger Emissionen führen wird. Gleichzeitig wäre es naiv zu glauben, dass der Gesetzgeber hier den Markt sich selbst überlassen wird, auch wenn es in Deutschland erste Versuche einer Selbstregulierung von Marktteilnehmern in Form der Schaffung von ICO Good Practice Principles gibt. Auch im Falle des Crowdfinancings hat der Gesetzgeber entsprechende Bemühungen des Branchenverbandes nicht für ausreichend angesehen. Von Seiten der Gesetzgeber ist – insoweit vergleichbar zur Einbeziehung von Crowdfinancings – eine klärende Erweiterung der Prospektpflicht, d.h. eine Einbeziehung von ICOs zu erwarten, soweit dies nicht durch den jeweiligen Regulator erfolgen kann, was in Deutschland wohl nicht der Fall ist.

Hier wäre die Schaffung der Prospektpflicht nach Wiederherstellung der Handlungsfähigkeit von Parlament und Regierung relativ einfach durch eine entsprechende Erweiterung des Auffangtatbestandes in § 1 II Nr. 7 VermAnlG erzielbar, wobei allenfalls die Schwierigkeit der Abgrenzung zu sinnvollerweise nicht zu erfassenden Bonusprogrammen wie Miles & More besteht. Ob die Regelung der Prospektpflicht im Vermögensanlagengesetz tatsächlich wie von Marktteilnehmern geäußert Nachteile gegenüber einer Regelung im WpPG hinsichtlich des Passportings in andere Länder begründet, darf bezweifelt werden; richtig ist allerdings, dass auch und gerade im Falle von ICOs mit ihrer globalen Ausrichtung eine einheitliche Regelung der Prospektpflicht mit einer allgemeingültigen Billigung durch eine zentrale Stellung wünschenswert wäre. Diese wäre freilich nicht nur auf internationaler, sondern schon auf europäischer Ebene ein Novum, was die Schwierigkeit der Realisierung dieses Wunsches beschreibt. Wenn durch diese Einbeziehung in die Prospektpflicht nicht ohnehin Folgepflichten hinsichtlich KYC / AML, Datenschutz und Verbraucherschutz begründet werden, dürften auch hier entsprechende Erweiterungen von Verpflichtungen im Sinne von Anpassungen an kapitalmarktrechtliche Standards durch den Gesetzgeber zu erwarten sein.

Prospekthaftung

Ungeachtet dessen bewegen sich ICOs auch bis dahin nicht im rechtsfreien Raum. Dies betrifft insbesondere das Thema Prospekthaftung. Nach deutschem Recht bedeutet dies, dass auch dann, wenn keine Prospekthaftung nach WpPG oder VermAnlG eingreift, die richterrechtlich entwickelten Grundsätze der allgemeinen Prospekthaftung beachtet werden müssen, die letztendlich auf dem Institut der culpa in contrahendo basieren. Für die wohl als Prospekte zu qualifizierenden White Paper bedeutet dies, dass sie mit der bei einer Prospekterstellung üblichen Sorgfalt erstellt werden müssen. Unwahre und missverständliche Aussagen begründen die Gefahr der Haftung des Emittenten sowie – insbesondere im Falle eines eigenen wirtschaftlichen Interesses – von Management und Beratern, die im Marketing einbezogen sind. Gleiches gilt, wenn wesentliche Dinge, die für eine Investitionsentscheidung erforderlich sind, fehlen, insbesondere wenn ansonsten der Eindruck der Vollständigkeit erweckt wird. In diesem Zusammenhang besonders interessant dürfte im Falle einer richterlichen Beurteilung der regelmäßig vollständige und ganz offensichtliche Verzicht auf Aussagen zur finanziellen Situation und Entwicklung des Emittenten sein.

Fazit: Digitale Platzierungen sind die Zukunft

ICOs werden über kurz oder lang reguliert und damit einer Prospektpflicht unterworfen werden. Alles andere ist von Seiten der nationalen wie auch des europäischen Gesetzgebers kaum vorstellbar.

Dies ist auch nicht bedauerlich, führt es doch zu einer Gleichstellung mit anderen Finanzinstrumenten (warum sollte dies anders sein?), vor allem aber dazu, dass Emittenten in ihrem – dann aussichtslosen – Bestreben nach dem Vermeiden einer Regulierung nicht mehr undurchsichtige Strukturen wählen werden. Die Rechte der Investoren werden dann ganz klar sein: regelmäßig werden es die eines Gesellschafters oder die eines (mezzaninen) Gläubigers sein. Andere Strukturen, wie wir sie heute bei ICOs sehen, werden nur dann gewählt werden und platziert werden können, wenn es hierfür kein regulatorisches Umgehungsinteresse, sondern einen handfesten wirtschaftlichen Grund gibt.

Gleichzeitig sollte man nicht glauben, dass ICOs verschwinden werden (oder auch nur sollten): sie sind auf gesunde Weise disruptiv, denn sie belegen eindrucksvoll, wie schnell, machtvoll und kreativ sich die Märkte auch mit weniger Intermediären fortentwickeln. Im übrigen sind sie nichts anderes als digitalisierte Platzierungen von Finanzinstrumenten, die in der Blockchain „verbrieft“ sind. Sie zeigen schon heute, wie in der Zukunft der Vertrieb, aber auch der Handel, von Wertpapieren und anderen Vermögensanlagen erfolgen wird. Wir sollten uns darauf einstellen …

_________________________________________________________________

WERDE TEIL DER STARTUP-COMMUNITY IN FRANKFURT/RHEIN-MAIN!

Unsere News und Tipps bekommst Du auch bei Facebook, Twitter oder über unseren RSS-Feed. Tausche Dich aus über unsere Facebook-Gruppe oder unseren Slack (kurze Mail an rheinmainstartups@gmail.com für einen Invite). Du kannst auch einen Gastbeitrag schreiben oder Informationen über Dein Startup einreichen.

UNSERE MÖGLICHMACHER

(Informationen zum Sponsoring)